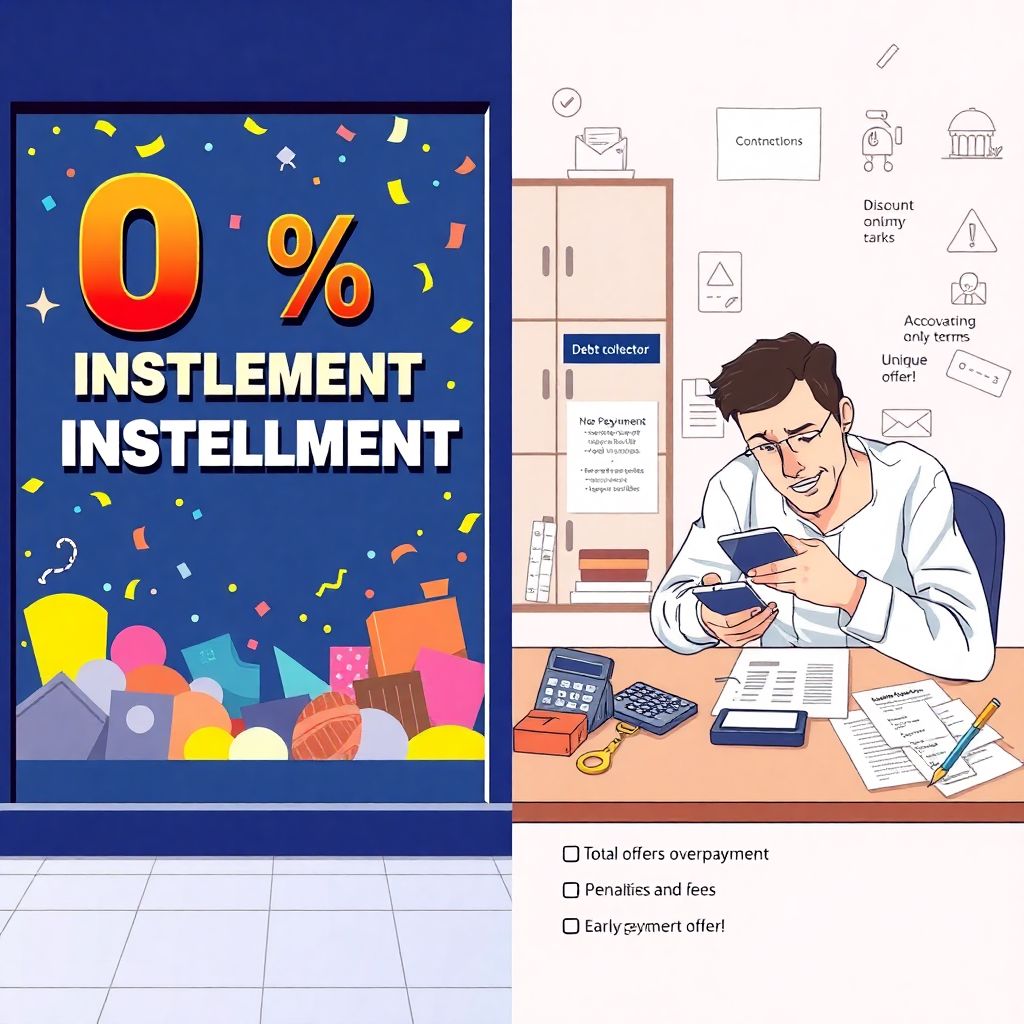

Маркетологи отлично знают: стоит повесить на витрину фразу «0% рассрочка», и у многих людей тут же отключается критическое мышление. На плакате — одна картинка, в договоре — совсем другая реальность, а настоящую цену сделки человек узнаёт уже из звонков коллекторов или службы взыскания. Чтобы не превращать каждую покупку в долг в лотерею, достаточно не запоминать десятки «хитрых приёмов банков», а выстроить простой, понятный алгоритм проверки любых предложений.

Представьте, что каждый кредит или рассрочка — это небольшой проект, в котором вы руководитель и лично контролируете бюджет, возможные риски и запасные варианты. Как только вы начинаете всё считать на бумаге или в телефоне и задавать менеджеру прямые вопросы, половина «уникальных акций» и «супер‑рассрочек» тут же перестаёт выглядеть привлекательно. Ниже разберём, как за несколько минут отделять опасные варианты от действительно разумных, понимать, как выгодно взять кредит без переплаты и не залезть в долговую яму.

Личный финансовый чек‑лист: что обязательно проверить

Чтобы понимать, как выгодно оформить рассрочку без переплат и лишних нервов, не нужен диплом экономиста. Достаточно короткого чек‑листа в заметках смартфона. В нём должно быть минимум три пункта:

1. Сколько вы реально заплатите сверху к цене товара или услуги.

2. Какие штрафы, пени и неустойки за просрочки и досрочное закрытие долга.

3. Можно ли погасить кредит раньше срока без санкций и дополнительных комиссий.

Любое условие, которое нельзя зафиксировать конкретными цифрами (а вам в ответ говорят «это автоматически посчитается», «так система покажет потом»), смело отмечайте как риск. Если консультант уходит от ответа, не может назвать точную сумму переплаты или отказывается считать вместе с вами — это сигнал, что продукт небезопасен и лучше спокойно закончить разговор.

Особое внимание уделяйте блокам договора, напечатанным мелким шрифтом. Нередко именно здесь маскируются обязательное страхование, платные уведомления, подписка на «информационно‑консультационные услуги» и другие расходы, которые потом превращаются в десятки лишних процентов к цене покупки.

Калькулятор против маркетинга: считаем переплату «на коленке»

Главный инструмент защиты — самый простой: калькулятор в телефоне и умение разложить платёж на части. Алгоритм элементарный:

1. Запишите реальную стоимость товара или услуги по чеку.

2. Узнайте точный размер ежемесячного платежа и срок договора в месяцах.

3. Умножьте платёж на количество месяцев.

4. Сравните результат с первоначальной ценой.

Разница между этими суммами и есть ваша фактическая переплата, в которую обычно зашиты проценты, страховка и скрытые комиссии. Это самый наглядный способ понять, как проверить кредитный договор перед оформлением, не углубляясь в сложные формулы и терминологию.

Не доверяйте только красивым графикам в банковском приложении или на сайте магазина. Там легко спрятать плату за смс‑оповещения, выдачу и обслуживание карты, «обязательную» страховку жизни или имущества. Когда вы сами озвучиваете менеджеру точно посчитанную цифру переплаты, обсуждение становится куда честнее — навязать дополнительные услуги или «пакеты сервиса» уже гораздо сложнее.

«Рассрочка под 0%» как обычный кредит

Как только слышите слово «рассрочка», автоматически переводите его в голове как «кредит с маркетинговой упаковкой». Дальше действуйте по схеме.

Попросите полный график платежей с указанием итоговой суммы к возврату. Если сумма по графику хотя бы немного превышает стоимость товара — перед вами уже не рассрочка без процентов, а классический займ, где стоимость денег спрятана в дополнительных услугах. Важный момент — внимательно выяснить, какие у «рассрочки без процентов и переплат условия» на самом деле:

— обязательно ли оформлять страховку;

— есть ли плата за выпуск и обслуживание карты, через которую вы будете платить;

— берёт ли банк комиссию за ведение счёта;

— что будет, если вы захотите выплатить долг раньше срока.

Часто при разборе по пунктам оказывается, что гораздо разумнее накопить нужную сумму самостоятельно или взять небольшой прозрачный кредит в банке, чем ввязываться в запутанную схему с множеством «обязательных» сервисов, омертвляя деньги на комиссии.

Не стесняйтесь фотографировать все документы, брать копию договора, уносить её домой и перепроверять цифры в спокойной обстановке. Давление продавца «подписать сейчас, а разберётесь потом» — это весомый повод отказаться от сделки.

Как сравнивать кредиты и выбирать банк

Когда речь заходит о деньгах в долг, ориентироваться на рекламу бесполезно: у каждого банка «самые выгодные» условия. Важны только цифры. Чтобы понять, как выгодно взять кредит без переплаты, сравнивайте:

— полную стоимость кредита (ПСК) — она обычно указана отдельной строкой;

— эффективную процентную ставку;

— итоговую переплату в рублях за весь срок.

Попросите сотрудника распечатать предварительный расчёт и дайте себе время его проверить. Не соглашайтесь на устные обещания о «будущем снижении ставки», «кэшбэке, который всё компенсирует» и прочих посулах без документального подтверждения.

Если вы выбираете, где оформить займ и думаете, как выбрать лучший кредит наличными без обмана, смотрите не только на проценты, но и на:

— стоимость и обязательность страхования;

— наличие и размер комиссий за обслуживание счёта или карты;

— возможность и порядок досрочного погашения (есть ли штрафы, минимальные суммы, ограничения по датам).

Один и тот же кредит в рекламе может выглядеть очень дешёвым, но внутри «прятать» навязанную страховку на крупную сумму, которая оплачивается сразу в день выдачи: по факту вы берёте кредит и на покупку, и на эту страховку одновременно.

Альтернативы кредиту и давление «скидок только сегодня»

После любых расчётов полезно сделать паузу и честно ответить себе на вопрос: а есть ли у меня вариант обойтись без этого долга? Рассмотрите хотя бы три альтернативы:

— отложить покупку и накопить часть суммы самостоятельно;

— использовать имеющуюся «подушку безопасности» частично, а остальное взять в меньший кредит;

— поискать более дешёвый аналог товара или услуги.

Многие акции и «уникальные предложения» на самом деле крутятся по кругу и повторяются каждые несколько недель. Продавцы специально давят на страх упустить выгоду, чтобы не дать вам времени посчитать и сравнить.

Соберите на листе бумаги или в таблице минимум три предложения: два‑три кредита от разных банков и одну рассрочку от магазина. Запишите напротив каждого:

— итоговую сумму выплат;

— срок;

— общий размер переплаты.

Чаще всего оказывается, что самый «удобный» ежемесячный платёж даёт максимальную переплату и длинный срок долга. Навязывание опций вроде расширенной гарантии, защиты экрана, сервисного обслуживания за счёт кредита — веский сигнал остановиться и выйти из сделки, а не обсуждать, как ещё «смягчить платежи».

Если вы уже ввязались в неудачную рассрочку или кредит

Бывает, что договор уже подписан, а дома, перечитывая бумаги, вы понимаете: условия далеко не такие, как обещали. В этом случае лучшая стратегия — не закрывать глаза и «как‑нибудь терпеть», а максимально снизить потери:

1. Изучите договор ещё раз и выделите все пункты, касающиеся досрочного погашения и штрафов.

2. Посчитайте, выгоднее ли закрыть кредит как можно быстрее, пусть даже придётся временно ужаться в расходах.

3. Попробуйте обратиться в банк с запросом на пересмотр условий, отказ от навязанных услуг или страховки (часть страховок можно вернуть в течение «периода охлаждения»).

Если самостоятельно разобраться тяжело, стоит проконсультироваться со специалистом. Профессиональный финансовый консультант по выходу из долговой ямы поможет оценить все кредиты, выстроить план погашения, приоритизировать платежи и подсказать, какие условия договора можно оспорить или пересмотреть.

Как выбирать кредитные карты и не попасть на комиссии

Отдельная тема — кредитки. Многие банки рекламируют «самые лучшие кредитные карты без скрытых комиссий», но на практике именно по ним люди часто переплачивают больше всего. Перед оформлением кредитной карты обязательно узнайте:

— длину и условия льготного периода (что именно в него входит, а что нет);

— есть ли плата за выпуск и годовое обслуживание;

— сколько стоят смс‑уведомления и перевыпуск карты;

— какая ставка действует после окончания грейс‑периода и как она рассчитывается.

Никогда не используйте кредитную карту для снятия наличных без крайней необходимости: почти всегда за это берётся повышенная комиссия и повышенная ставка. Если вы уже пользуетесь картой, заведите правило: каждый месяц полностью погашать задолженность в пределах льготного периода — только тогда кредитка действительно может быть удобным и относительно дешёвым инструментом.

На что ещё обратить внимание в кредитном договоре

Когда вы оцениваете, как проверить кредитный договор перед оформлением, не ограничивайтесь только ставкой и страховкой. Важно внимательно прочитать:

— порядок изменения процентной ставки (может ли банк поднять её в одностороннем порядке и по каким причинам);

— условия передачи долга третьим лицам (коллекторам);

— размер неустоек за просрочку даже на один день;

— право банка списывать деньги с других ваших счетов в этом же банке при задолженности.

Иногда именно эти детали превращают формально «лояльный» кредит в настоящую долговую ловушку. Чем лучше вы понимаете юридическую сторону вопроса, тем проще защитить себя от неприятных сюрпризов.

Когда стоит обращаться за помощью

Если у вас уже несколько кредитов и рассрочек, платежи съедают значительную часть дохода, а мысли о долгах не дают спокойно спать, не затягивайте. На определённом этапе попытки разгрести всё своими силами могут только ухудшить ситуацию. В таких случаях полезно:

— составить полный список всех обязательств с суммами и сроками;

— оценить, хватает ли текущего дохода хотя бы на минимальные платежи;

— рассмотреть варианты рефинансирования и реструктуризации.

При сложной нагрузке грамотный финансовый консультант по выходу из долговой ямы или юрист по кредитам поможет выстроить стратегию: от переговоров с банками до законных процедур по защите от взыскания. Главное — не ждать, пока ситуация полностью выйдет из‑под контроля.

Итоги: как не попасть в долговую ловушку

Чтобы не стать жертвой заманчивых рассрочек и агрессивных кредитных предложений, достаточно нескольких простых правил:

— всегда считайте итоговую сумму выплат и переплату;

— фиксируйте все условия цифрами, а не общими обещаниями;

— не поддавайтесь на давление «скидок только сегодня»;

— внимательно перечитывайте договор и не стесняйтесь уносить его на обдумывание;

— сравнивайте несколько предложений, а не соглашайтесь на первое попавшееся;

— помните об альтернативах: накопить, отложить покупку, выбрать более дешёвый вариант.

Продуманное отношение к кредитам и рассрочкам — это не про жёсткие запреты, а про осознанный выбор. Кредит может быть удобным инструментом, если вы точно понимаете его цену и заранее знаете, как и за счёт чего будете его погашать.