Почему диверсификация — не просто модный термин, а основа стратегии инвестора

Немного истории: как мы пришли к диверсификации

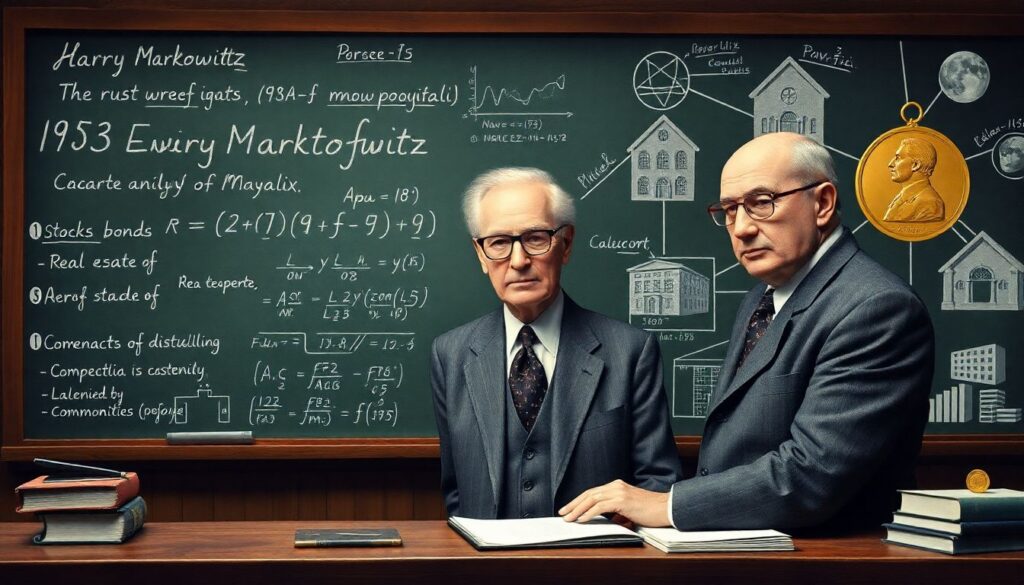

Сама идея диверсификации портфеля уходит корнями в XX век, когда Гарри Марковиц в 1952 году представил «теорию портфеля», за которую затем получил Нобелевскую премию. Он доказал, что разумное распределение активов между разными секторами может существенно снизить риск при сохранении доходности. Это было революционно: до этого большинство инвесторов делало ставку либо на «горячие» акции, либо на тяжёлые дивиденды.

С тех пор подходы к диверсификации трансформировались, но суть осталась прежней — не класть все яйца в одну корзину. Особенно это стало актуально после кризисов 2000, 2008 и, конечно, пандемии 2020 года, когда узконаправленные портфели теряли десятки процентов стоимости за считанные недели.

Зачем вообще диверсифицировать?

Инвестировать только в акции IT-компаний — заманчиво. Они быстро растут, они на слуху, и кажется, что это вечно. Но вспомните, как в 2022 году акции Netflix упали на 35% за сутки после отчёта. Или как в 2023 году энергетический сектор неожиданно обогнал NASDAQ по росту. Мир изменчив, и даже самые стабильные компании подвержены внешним факторам.

Диверсификация помогает:

— Снизить волатильность портфеля

— Защититься от специфических рисков отрасли

— Увеличить шансы на стабильную доходность

Как выбрать акции для устойчивого портфеля в 2025 году

Смотрим на статистику и тренды

По данным Bloomberg на конец 2024 года, портфели, включающие не менее пяти отраслей, показали среднюю доходность на 2,7% выше по сравнению с теми, что были сосредоточены в одной или двух отраслях. Особенно хорошо себя показали портфели, в которых были акции из таких секторов:

— Технологии (в частности, искусственный интеллект и квантовые вычисления)

— Зелёная энергетика и водород

— Финансовые технологии (fintech)

При этом, акции традиционного сектора — промышленности, коммунальных услуг и потребительских товаров — выступили как «якорь стабильности», не давая портфелю сильно проседать в моменты коррекции.

Оцениваем экономику и макросреду

2025 год начался с оживления мировой экономики после мягкой рецессии 2023–2024 годов. Центральные банки начали постепенно снижать ключевые ставки, инфляция стабилизировалась в пределах 2–3%, а спрос на сырьевые ресурсы вырос благодаря перезапуску инфраструктурных проектов в США и Азии.

В такой ситуации разумно ориентироваться на следующие экономические аспекты:

— Рост ВВП в ключевых регионах — Азия (+4,5%), США (+2,3%), ЕС (+1,8%)

— Политика центральных банков — стимулирование бизнеса через дешёвое кредитование

— Снижение безработицы — рост потребления, особенно в сфере услуг

Эти макрофакторы напрямую влияют на прибыль компаний в разных секторах. Например, восстановление туризма в Азии дало толчок акциям авиаперевозчиков и гостиничного бизнеса. А рост спроса на медь и литий — подстегнул производителей аккумуляторов и добывающие компании.

Какие инструменты использовать при отборе акций

Фундаментальный анализ — номер один

Прежде чем включать компанию в портфель, важно проанализировать её:

— Отчётность (выручка, EBITDA, чистая прибыль)

— Долговую нагрузку и маржинальность

— Дивидендную политику

Например, в 2024 году акции General Electric вернулись в фокус инвесторов не потому, что стали модными, а из-за сильной отчётности и реструктуризации бизнеса.

Технический анализ — не панацея, но полезен

Он помогает определить удачные точки входа. Если компания сильна фундаментально, но находится в затяжной просадке — это может быть возможностью.

Не забываем про географическое распределение

Американский рынок — это не весь мир. В 2024 году бразильский индекс Bovespa вырос на 17%, а индийский Sensex — на 21%. Игнорировать развивающиеся рынки сегодня — значит упускать рост.

Влияние на индустрию: что меняется с ростом диверсификации?

ETF и индексные фонды задают тренд

С каждым годом всё больше инвесторов выбирают не отдельные акции, а биржевые фонды, которые автоматически диверсифицированы. В 2024 году объём вложений в ETF по всему миру превысил $13 трлн — это исторический максимум. Компании, попадающие в такие фонды, получают стабильный приток капитала, что влияет на их рыночную капитализацию и устойчивость.

Смарт-инвесторы смотрят шире

В 2025 году диверсификация уже не ограничивается только акциями. Инвесторы включают:

— REIT’ы (фонды недвижимости)

— Акции стран Юго-Восточной Азии

— ESG-компании (социально ответственные)

Это не просто попытка «быть в тренде», а осознанный подход к снижению рисков за счёт разных экономических циклов и политических структур.

Заключение: как всё собрать в одну стратегию

Итак, если вы хотите создать диверсифицированный портфель в 2025 году, ваш базовый план может выглядеть так:

— Выберите 5–7 отраслей (например: IT, здоровье, энергетика, финансы, промышленность)

— В каждой отрасли выберите по 2–3 надёжных компании с устойчивыми показателями

— Добавьте немного международных активов и ETF

— Пересматривайте портфель хотя бы раз в полгода

Инвестиции — это не догонялки за хайпом, а системная работа. И диверсификация — ваш главный союзник в этом пути.